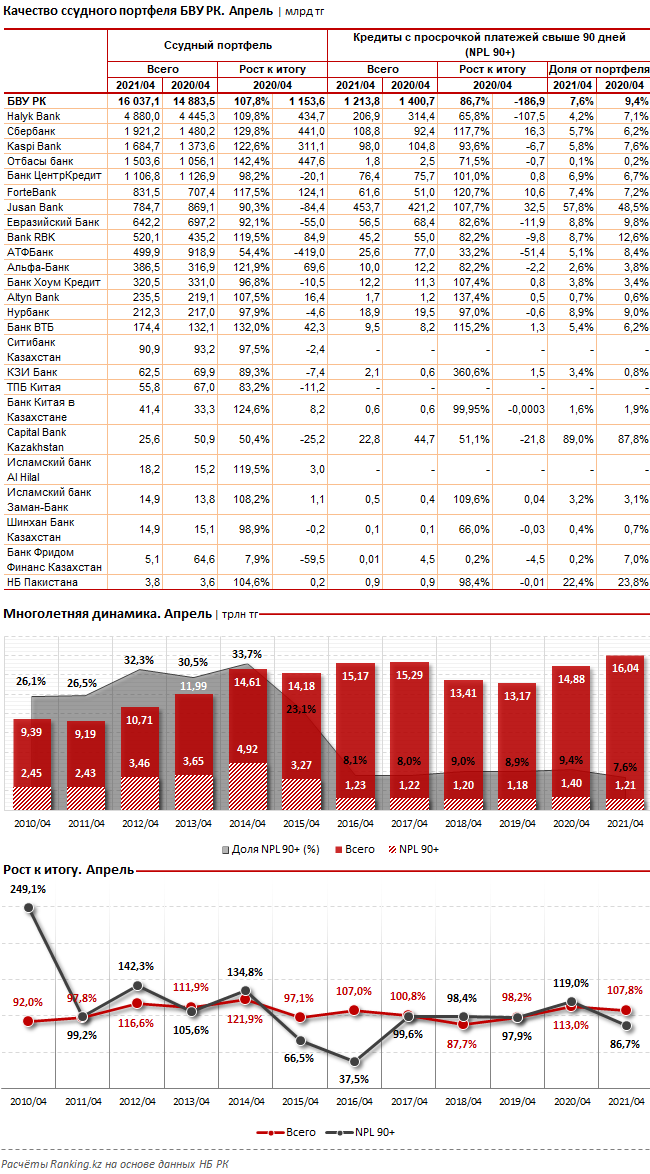

К маю текущего года ссудный портфель казахстанских банков достиг 16,04 трлн тг — на 7,8% больше, чем годом ранее, и сразу почти на 75% больше, чем десятилетие назад.

Качество ссудного портфеля за прошедшие годы заметно изменилось. Так, к маю текущего года объём займов с просрочкой платежей свыше 90 дней (NPL 90+) составил лишь 1,21 трлн тг, это всего 7,6% от ссудного портфеля БВУ РК. В то же время если годом ранее показатель пусть и был выше, но всё же составлял лишь 9,4%, то десять лет назад, в аналогичном периоде 2011 года, уровень токсичных кредитов достигал 26,5%, а в 2012–2015 годах доходил до трети ссудного портфеля БВУ РК. Сегодня предельно допустимый регулятором уровень NPL 90+ в ссудном портфеле составляет 10%.

Меры, предпринимаемые регулятором, повлекли масштабные изменения в банковском секторе страны. БВУ РК вынуждены были взять курс на укрупнение, докапитализацию, реструктуризацию неработающих займов и в целом чистку портфелей. Так, если в мае 2011 года в РК действовали 39 банков, то уже в 2016 году их оставалось 35, в 2019-м — 28, а по итогам апреля текущего года — всего 25 (причём в их числе уходящий с рынка АТФБанк, находящийся в процессе слияния с Jusan Bank).

В целом шаги по оздоровлению банковского сектора, в том числе с использованием средств акционеров банков, а также поддержка крупных и системообразующих БВУ привели к уменьшению объёма неработающих кредитов и улучшению реального финансового состояния банков. В результате в период с 2016 по 2020 годы банковский сектор был очищен от неработающих кредитов на сумму порядка 6 трлн тг.

Напомним, до 2020 года регулирование и надзор над финансовым рынком, в том числе над банковским сектором, осуществлял Национальный Банк РК. С 1 января 2020 года мандат был передан Агентству Республики Казахстан по регулированию и развитию финансового рынка (АРРФР).

За прошедшие годы рынок покинули фининституты, не выполняющие пруденциальные нормативы и требования регулятора (например, Qazaq Banki и Delta Bank, а уже в текущем году — AsiaCredit Bank и Tengri Bank). На текущий момент пруденциальные нормативы не выполняет лишь один БВУ — Capital Bank Kazakhstan.

Кроме того, многие банки прошли через процедуры слияний и поглощений, что привело к появлению в банковском секторе укрупнившихся и более стабильных фининститутов. Так, к примеру, в единый ForteBank слились ForteBank, Альянс Банк и Темiрбанк, а проблемный БТА Банк стал частью Казкоммерцбанка, который затем слился с гигантом Halyk Bank. Другие фининституты поменяли хозяев и прошли через полный ребрендинг: например, бывший Цеснабанк, сегодня — Jusan Bank.

Зимой прошлого года, незадолго до разразившегося мирового кризиса, связанного с пандемией СOVID-19, Национальный Банк РК и Агентство по регулированию и развитию финансового рынка представили результаты работы по проведению оценки качества активов БВУ — AQR. Программа охватывала 14 БВУ, на долю которых приходилось 87% активов и 90% общего ссудного портфеля банков: 9 казахстанских банков и 5 иностранных. Результаты AQR по состоянию на 1 апреля 2019 года подтвердили, что как на системном уровне, так и на уровне отдельных банков, участвовавших в AQR, дефицита капитала в секторе не наблюдалось, а риски для вкладчиков отсутствовали.

В проблемном для всего мира 2020 году АРРФР в рамках мер раннего реагирования осуществляло мониторинг уровня неработающих займов (NPL) для недопущения превышения предела в 10% от ссудного портфеля. Совместно с банками были разработаны и согласованы 17 индивидуальных планов мероприятий по снижению уровня (реализации) неработающих активов и определены ответственные руководящие работники БВУ РК. Согласно этим планам, в течение пяти лет, к началу 2026 года, планируется снижение стрессовых активов с 9,3% до 2,5% от активов банковской системы. С учётом текущей динамики и проводимых мер цель вполне выполнима.

Проверка «коронакризисом» доказала, что банковский сектор страны, несмотря на уход с рынка слабейших БВУ сектора, в целом оказался вполне стабильным и жизнеспособным. Рост был отмечен по всем показателям — и в сфере депозитов, и в сфере кредитования, — а качество ссудного портфеля в целом по сектору, как уже было отмечено, даже улучшилось.

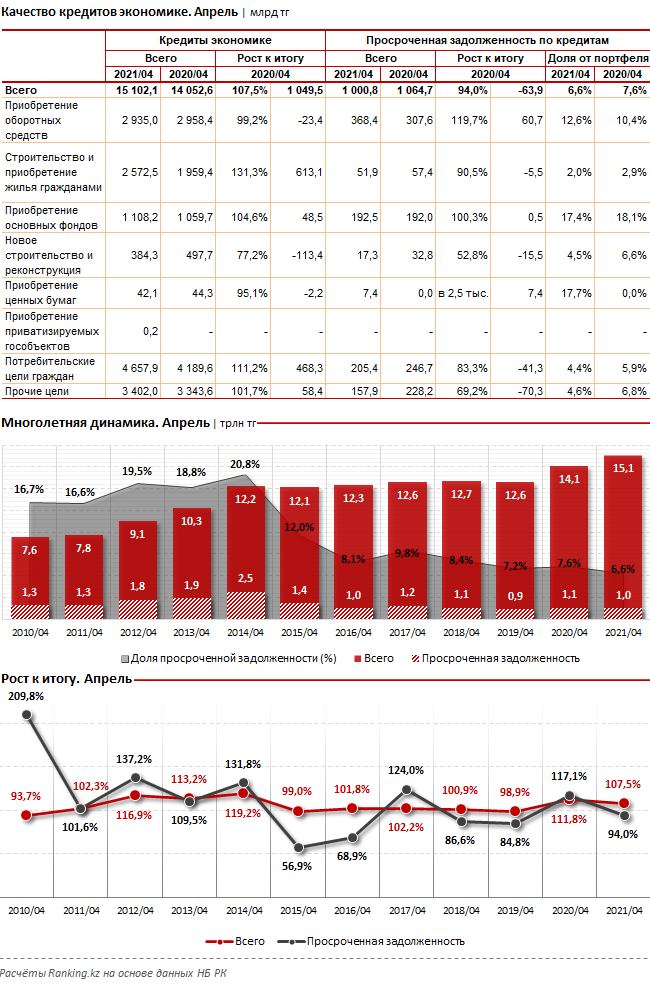

Что касается кредитования экономики РК, не учитывающего межбанковские операции, соглашения РЕПО и т. д., то здесь портфель займов к началу мая текущего года составил 15,1 трлн тг — на 7,5% больше, чем годом ранее, и сразу вдвое больше, чем десять лет тому назад.

В свою очередь, просроченная задолженность в секторе сократилась до 1 трлн тг (это лишь 6,6% от всего портфеля кредитов экономике), против 7,6% годом ранее, 16,6% — в аналогичном периоде 2011 года, и свыше 20% — в проблемных 2012–2014 годах.

Крупнейшие международные рейтинговые агентства S&P Global Ratings и Fitch в текущем году также подтвердили стабильность банковского сектора РК, сохранив суверенный рейтинг Казахстана на уровне «BBB−» и «BBB» соответственно, со «стабильным» прогнозом. В свою очередь, Moody’s сохранили рейтинг на уровне «Bаа3» с прогнозом «позитивный».