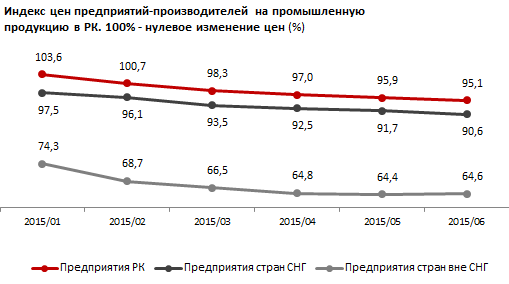

Цены производителей на промышленную продукцию в РК находятся в понижательном тренде*. Однако, если предприятия, выпускающие импортные товары, потребляемые в РК (как из СНГ, так и из стран вне постсоветского пространства), сбрасывали цены с самого начала года, то отечественный производитель - только с марта.

К июню прошлого года продукция предприятий из СНГ на казахстанском рынке подешевела на 9,4%, из прочих стран - на 35,4%. Казахстанские производители смогли снизить цену на 4,9%.

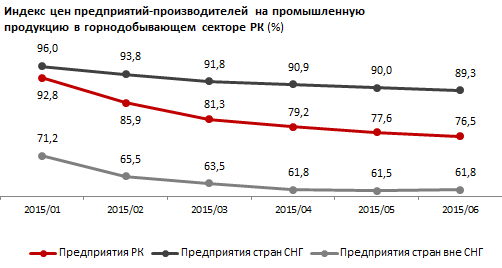

Наиболее конкурентоспособным (по цене) индустриальным сектором РК является горнодобывающая промышленность. Цены производителей здесь поступательно снижаются уже длительный период на фоне ослабления цен на нефть и промышленные металлы - основные продукты сектора.

Темпы снижения цен на промышленную продукцию в этом году постоянно нарастают. Объясняется это не столько текущими изменениями, сколько волатильностью в прошлом году: к середине 2014-го нефтяные котировки достигли годового пика, ралли вниз произошло во втором полугодии.

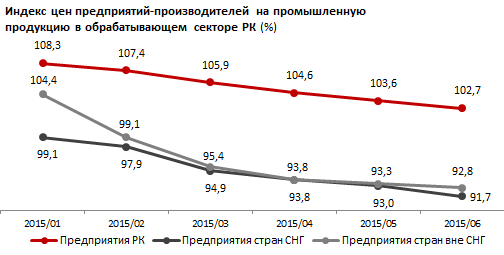

В самом сложном положении находятся производители из сектора обрабатывающей промышленности. Цены на их продукцию продолжают расти, хотя все менее и менее активно.

В январе-июне 2015 был зафиксировано повышение цен на 2,7% относительно аналогичного периода прошлого года. В то же время товары предприятий из стран СНГ (среди этой группы безусловный лидер - Россия, доля которой в товарообороте РК со странами СНГ в 2014 году составила 70%) подешевели на 8,3%.

Подобное движение против рынка свидетельствует о том, что конкурентоспособность компаний обрабатывающего сектора снижается с каждым месяцем.

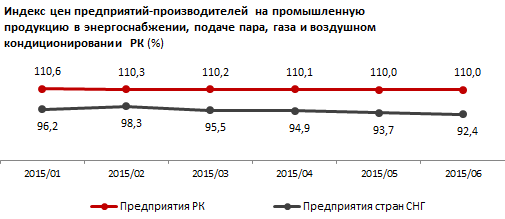

В комфортной ситуации находятся компании энергетического комплекса (генерирующие, распределяющие электро- и теплоэнергию, компании, занятые в распределении газа). Цены на продукцию данных предприятий растут стабильно (на 10% к аналогичному предыдущему периоду). Это объясняется тем, что в отношении компаний энергокомплекса действуют фиксированные тарифы, которые, как правило, растут на значение, не меньшее, чем значение инфляции.

При этом конкурентоспособность компаний сектора не стоит под вопросом: фирмы, занятые в энергокомплексе сплошь субъекты естественных монополий, действующие в основном на внутреннем рынке (за исключением рынка производства электроэнергии, где присутствуют небольшой экспорт и импорт).

Впрочем, для остальной экономики (особенно для обрабатывающей промышленности) рост тарифов энергокомпаний дает негативный эффект, увеличивая издержки при схлопывании прибыли.

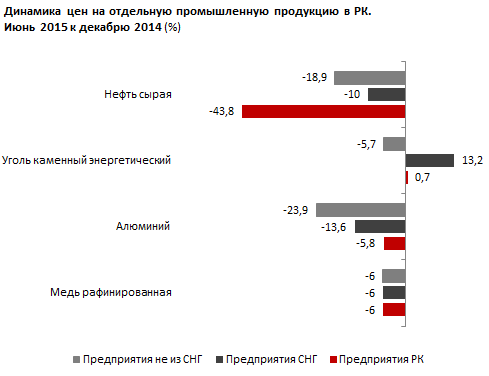

В разрезе отдельных продуктов стоит отметить благоприятные (с т.з. казахстанского производителя) изменения в ценах на каменный энергетический уголь: отечественный энергоресурс подорожал к декабрю 2014 года на минимальные 0,7%, тогда как уголь из стран СНГ “потяжелел” на 13,2%.

Цены на алюминий у отечественных металлургов снизились на 5,8%, тогда как партнеры по СНГ смогли сжать цену на 13,6%, производители из прочих стран - на 23,9%.

Ослабление конкурентоспособности отечественного производителя происходит, главным образом из-за неблагоприятного для промышленников соотношения курсов национальной валюты относительно валют торговых партнеров. Обвал рубля (в среднем на около 50%) относительно доллара в прошлом году сделал российские товары на казахстанском рынке привлекательнее по цене. Курс тенге к доллару Нацбанк РК старается удерживать в рамках заданного валютного коридора.

В июле 2015 года казахстанский регулятор поднял верхнюю границу коридора со 188 до 198 тенге за доллар. Данное решение призвано снизить девальвационные ожидания участников рынка. Однако ввиду наметившегося с конца минувшего мая ослабления рубля, угроза конкурентоспособности отечественной промышленной продукции продолжает расти.

* - индекс выведен из значений цен к аналогичному периоду прошлого года, т.е. январь-март 2015 к январю марту 2014, январь-июнь 2015 к январю-июню 2014 и т.д.