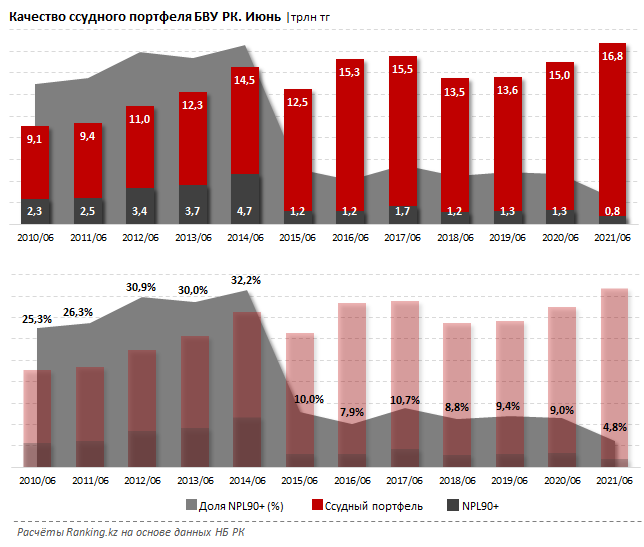

К июлю текущего года ссудный портфель БВУ РК увеличился на 11,8% за год и достиг 16,8 трлн тг. За последние пять лет совокупный среднегодовой темп роста (CAGR) составил 1,8%.

На фоне такого значительного роста ссудного портфеля его качество заметно улучшилось. Так, сумма кредитов с просрочкой платежей свыше 90 дней к концу июня текущего года впервые за много лет опустилась ниже 1 трлн тг и составила всего 800 млрд тг. Доля NPL 90+ снизилась за месяц c 7,2% до 4,8% от ссудного портфеля, чего не случалось в банковском секторе страны более десятилетия. К примеру, в аналогичном периоде прошлого года доля составляла 9,0%, а в 2010–2014 годах варьировалась в пределах 25%–32%. Сегодня предельно допустимый регулятором уровень NPL 90+ в ссудном портфеле составляет 10%.

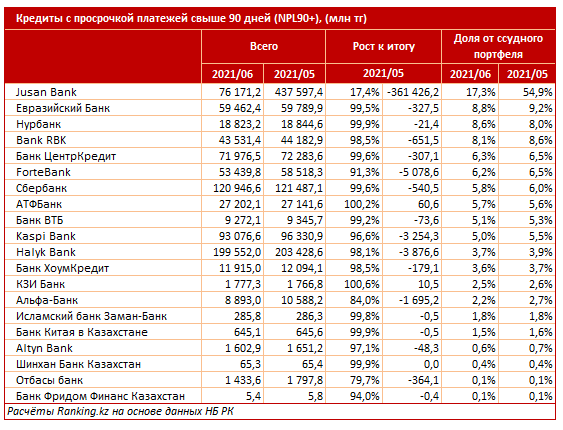

Значительное уменьшение объёма токсичных кредитов произошло за счёт списания части проблемных кредитов одним из банков (Jusan Bank) на внесистемный учёт за счёт сформированных провизий. Также на уменьшение объёма просроченных кредитов повлиял отзыв лицензии Capital Bank Kazakhstan, в ссудном портфеле которого доля NPL 90+ составляла более 88%.

Кроме того, среди БВУ РК, имеющих просрочку платежей*, 18 из 20 банков улучшили качество ссудного портфеля, уменьшив долю NPL90+. Больше всех долю просрочки платежей свыше 90 дней сократил за месяц уже упомянутый Jusan Bank. Таким образом, сегодня банки РК уделяют пристальное внимание качеству кредитного портфеля.

В целом за последние годы было предпринято немало мер для снижения уровня токсичных кредитов. Так, сокращение объёма проблемных займов происходило за счёт осуществления банками мероприятий по улучшению качества активов во время реализации AQR, самостоятельного урегулирования отдельными банками проблемных займов в процессе их объединения, а также вывода несостоятельных банков из системы.

В частности, с учётом результатов AQR банками были проведены мероприятия по повышению качества активов, предусматривающие:

• принятие дополнительного залогового обеспечения по ряду активов;

• проведение взысканий по ряду обязательств, находящихся в состоянии дефолта;

• погашение займов с низким кредитным качеством;

• списание с балансов банков части проблемных займов.

Кроме того, акционерами отдельных банков были осуществлены дополнительные вливания в капитал в рамках реализуемой Программы повышения финансовой устойчивости банковского сектора.

* В РК осуществляют деятельность 3 БВУ, у которых нет NPL90+ в силу самой бизнес-модели фининститутов.

За последние два года в банковском секторе произошли две крупные сделки. В частности, в начале 2019 года путём слияния АО «Цеснабанк» и АО «First Heartland Bank» было образовано АО «First Heartland Jusan Bank», которое в конце 2020 года приобрело контрольный пакет акций АО «АТФ Банк». Указанные сделки оказали положительное влияние на качество ссудного портфеля этих банков в части сокращения доли как сомнительных займов, так и NPL90+.

Кроме того, на уровне системы в анализируемом периоде влияние на улучшение качества ссудного портфеля оказал отзыв лицензии трёх банков, одного в 2020 году и двух — в 2021-м.

В случае отсутствия повторения кризисных явлений в экономике можно ожидать дальнейшего улучшения качества ссудного портфеля банков. Для контроля качества активов и достаточности капитала банков в случае кризиса Агентство по регулированию и развитию финансового рынка РК (АРРФР) внедряет элементы AQR и надзорное стресс-тестирование в регулярный надзорный процесс. С четвёртого квартала 2021 года агентство начнёт проводить стресс-тестирование по отдельным банкам в пилотном режиме. АРРФР проведёт оценку кредитных и рыночных рисков с последующим анализом эффекта на достаточность капитала банков. Для получения более точных результатов стресс-тестирования в качестве входной информации будут использованы результаты регулярной оценки качества активов банков — AQR. В отличие от полномасштабного AQR (оценки качества активов) в 2019 году, когда привлекались сторонние эксперты, АРРФР в этом году проведёт самостоятельную оценку, ограничиваясь собственными ресурсами.