Устойчивость банковского сектора — основа развития экономики страны. Однако бывают случаи, когда финансовый регулятор вынужден отзывать лицензии банков и ликвидировать их. В таких случаях под ударом оказываются как вкладчики банка, так и экономика в целом.

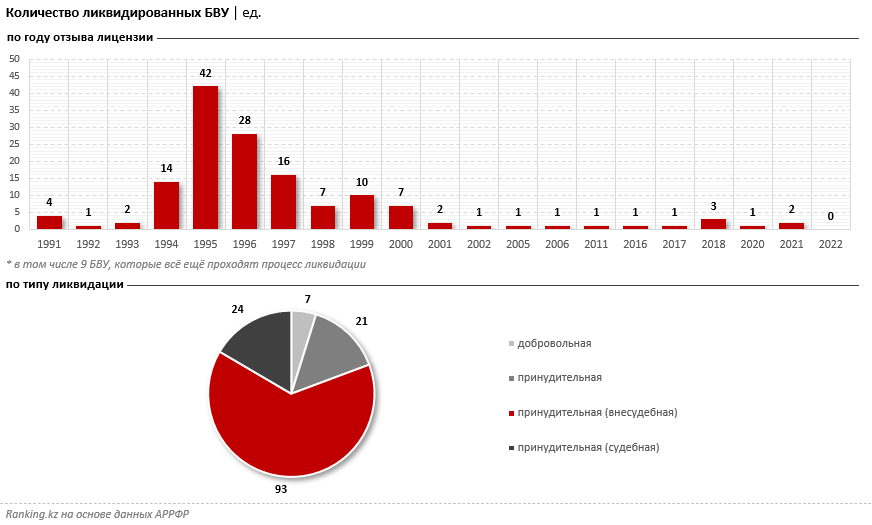

За весь период независимости в Казахстане ликвидировали 136 банков, ещё 9 БВУ находятся в процессе ликвидации. Более 90% всех этих банков были ликвидированы до 2001 года.

64% этих БВУ относятся к принудительно ликвидированным внесудебным способом, 17% — к принудительно ликвидированным судебным способом, 14% — к принудительно ликвидированным, 5% — к добровольно ликвидированным.

Лицензии были в последний раз отозваны в 2021 году у двух БВУ РК — Аsia Credit Bank и Capital Bank Kazakhstan, ранее, в 2020 году — у Tengri Bank. Причинами лишения лицензий могут быть различные факторы.

К примеру, основанием для лишения лицензии вышеупомянутых банков явились:

• систематическое нарушение пруденциальных нормативов и (или) других обязательных к соблюдению норм и лимитов;

• систематическое невыполнение мер надзорного реагирования;

• невыполнение крупным участником банка требований уполномоченного органа по дополнительной капитализации;

• отнесение банка к категории неплатёжеспособного.

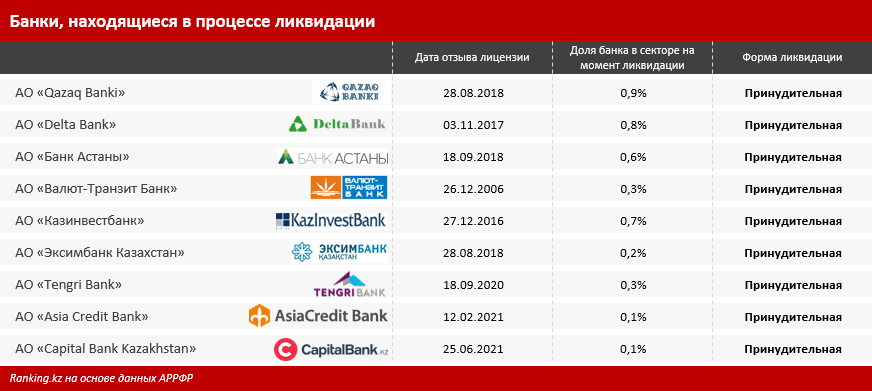

Так какие же банки подвержены риску ликвидации и банкротства? Рассмотрим 9 БВУ, которые всё ещё проходят процесс ликвидации. У 8 из 9 этих фининститутов лицензии были отозваны в 2016–2021 годах. Все эти банки объединяет один фактор — минимальная доля в банковском секторе. То есть все ликвидируемые банки были небольшими и как такового риска для экономики не несли. Так, к примеру, на момент ликвидации доли Capital Bank Kazakhstan и Аsia Credit Bank составляли всего 0,1%, доля Tengri Bank — 0,3%, доля Банка Астаны — 0,6%, доля Эксимбанка Казахстан — 0,2%, доля Qazaq Banki — 0,9%, доля Delta Bank — 0,8%, доля Казинвестбанка — 0,7%. У каждого ликвидированного БВУ доля не превышала 1% рынка, а у пяти банков она и вовсе составляла менее 0,5%.

В целом на текущий момент банковский сектор Казахстана характеризуется как устойчивый, что не раз подтверждали международные рейтинговые агентства: их аналитика подтверждает, что БВУ РК стали лучше противостоять кризисным явлениям.

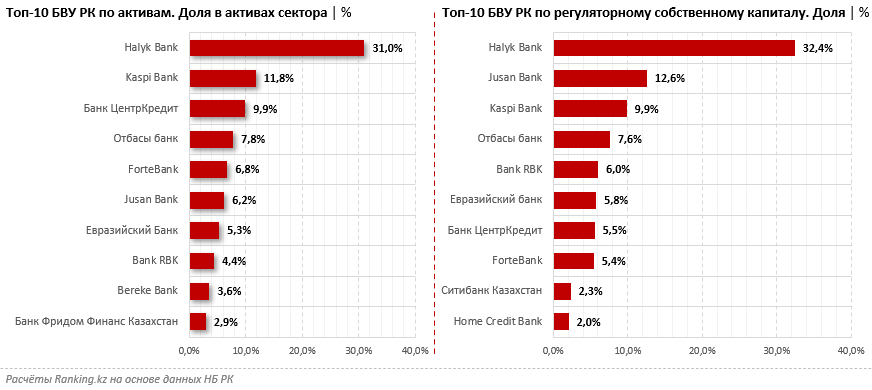

Наиболее устойчивыми и надёжными банками являются крупные БВУ. Так, доля 10 крупнейших банков в активах БВУ составила 92,4%, доля топ-10 в собственном капитале — 93,2%.

В топовую десятку по активам вошли следующие банки: Halyk Bank, Kaspi Bank, Банк ЦентрКредит, Отбасы банк, ForteBank, Jusan Bank, Евразийский Банк, Bank RBK, Bereke Bank и Банк Фридом Финанс Казахстан.

Тем временем в топовую десятку по регуляторному собственному капиталу вошли Halyk Bank, Jusan Bank, Kaspi Bank, Отбасы банк, Bank RBK, Евразийский Банк, БЦК, ForteBank, Ситибанк Казахстан и Home Credit Bank.

Вышеупомянутые БВУ — крупнейшие игроки сектора, все они располагают достаточными объёмами собственного капитала. Кроме того, как мы отмечали ранее, подтверждением устойчивости банков также является оценка со стороны международных рейтинговых агентств, таких как Moody’s, Fitch Ratings и S&P Global Ratings. Почти все крупнейшие БВУ РК имеют неплохие рейтинги.

В Агентстве Республики Казахстан по регулированию и развитию финансового рынка отмечают, что по итогам 2022 года банковский сектор сохранил устойчивость и показал рост по всем основным показателям, несмотря на то, что на фоне геополитической нестабильности и макроэкономических изменений неоднократно подвергался шокам. Рост банковских активов в 2022 году составил 18,4%, до 44,6 трлн тг. Кредитование экономики за год увеличилось на 23,3%, до 22,8 трлн тг. Доля активов банков в ВВП по состоянию на 1 января 2023 года составила 46,2%.

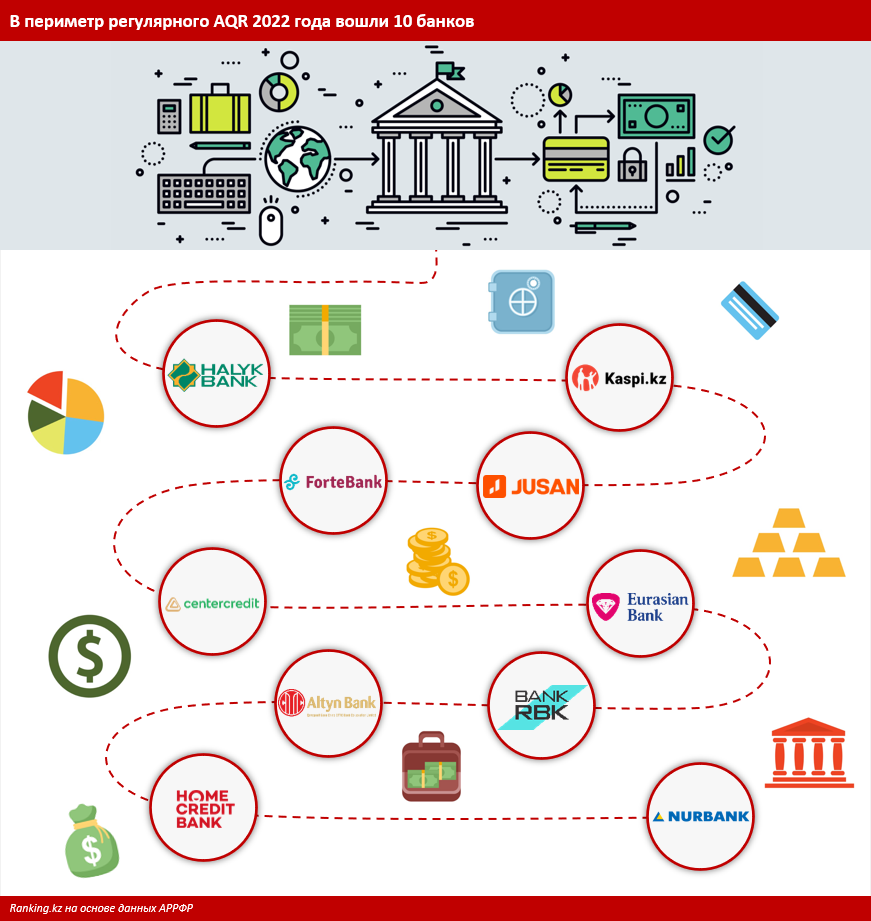

Кроме того, в 2022 году Агентство РК по регулированию и развитию финансового рынка провело первый регулярный AQR по десятке крупных банков, активы которых составляют 71% от активов банковской системы. В ходе проверки банков было проанализировано 19 млн займов на сумму 15,2 трлн тг, в том числе более 14 тыс. крупных заёмщиков. Дополнительное формирование провизий было оценено в 2,3 процентных пункта. Это неплохие результаты, показывающие, что у банков есть достаточный запас прочности для того, чтобы продолжать наращивать качественное кредитование экономики.

В целом результаты оценки продемонстрировали, что уровень достаточности капитала по системе существенно превышает нормативно установленный минимальный уровень. Это говорит о том, что риски для вкладчиков банков — участников AQR отсутствуют. Список участников AQR приведён ниже.

Таким образом, крупнейшие банки страны в среднесрочной перспективе будут оставаться устойчивыми и выполнять свои функции в полном объёме. Риски банкротства для таких банков отсутствуют.