Международные аналитики в очередной раз подтвердили надёжность и устойчивость банковского сектора Казахстана. 19 марта текущего года агентство «большой тройки» S&P Global Ratings пересмотрело прогноз по пяти БВУ РК на «Позитивный» в связи с улучшением качества активов и регуляторного надзора.

S&P отмечают:

«Мы считаем, что банковский сектор Республики Казахстан в последние годы демонстрировал более высокую устойчивость к макроэкономическим рискам на фоне обострения геополитических рисков в регионе. Показатели качества активов и финансовые показатели банковского сектора были значительно выше прогнозируемого нами уровня. Кроме того, мы наблюдаем постепенное усиление финансового надзора. В связи с этим мы улучшили нашу оценку экономического риска в рамках оценки отраслевых и страновых рисков банковского сектора (Banking Industry Country Risk Assessment, BICRA) для Казахстана, а также пересмотрели тенденцию развития отраслевого риска на позитивную».

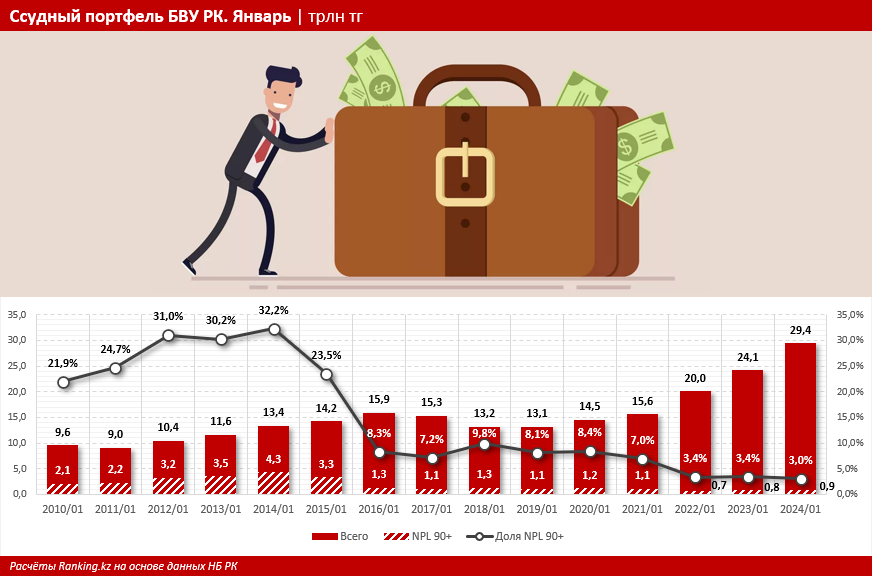

Качество активов у казахстанских банков действительно демонстрирует отличный уровень. Так, по итогам первого месяца года ссудный портфель БВУ РК составил 29,4 трлн тг, а просроченные более чем на 90 дней займы — 888 млрд тг, или всего 3% от портфеля. Для сравнения: годом ранее доля NPL 90+ составляла 3,4% от совокупного объёма займов БВУ РК, пять лет назад — 8,1%, а десятилетием ранее — 32,2%. То есть за десять лет вес NPL 90+ в ссудном портфеле сократился более чем в десять раз.

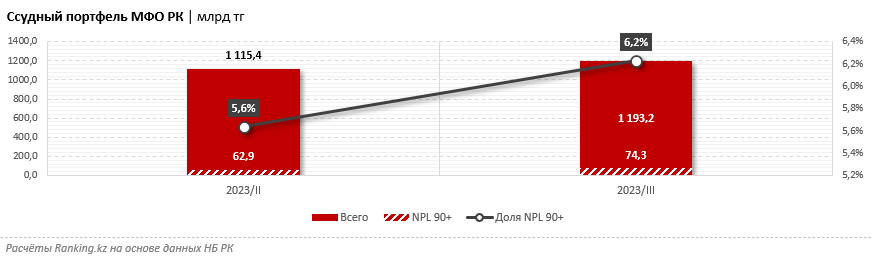

Для сравнения: к примеру, в секторе МФО, которые также кредитуют казахстанцев, доля «долгой» просрочки по итогам третьего квартала прошлого года (самые свежие на текущий момент данные) составляла 6,2%, против 5,6% кварталом ранее, то есть показатель вырос. Сама сумма NPL 90+ увеличилась за квартал на 18,2%, до 74,3 млрд тг, а общий кредитный портфель МФО РК вырос на 7%, до 1,2 трлн тг.

К слову, международные аналитики неспроста отмечают усиление контроля и надзора над финансовыми институтами в сфере кредитования. Так, например, 20 марта 2024 года Мажилис РК принял во втором чтении проект Закона «О внесении изменений и дополнений в некоторые законодательные акты по вопросам минимизации рисков при кредитовании и защиты прав заёмщиков».

В частности, мажилисмены подчеркнули:

«Учитывая, что наибольшая закредитованность граждан наблюдается в секторе онлайн-микрокредитования, предлагается отменить особый вид микрокредита сроком до 45 дней с суммой до 50 МРП, а также установить по всем микрокредитам годовую эффективную ставку вознаграждения».

Проект закона включает целый ряд ограничений, защищающих интересы заёмщиков.

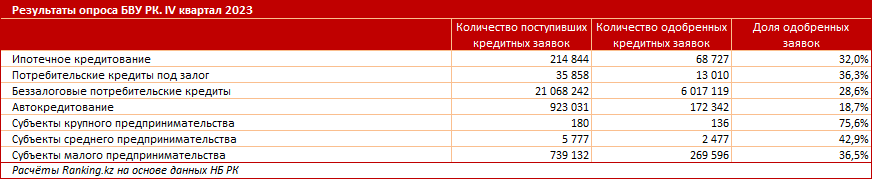

Что же касается банков, они, со своей стороны, достаточно жёстко подходят к критериям доступа к кредитам. Так, к примеру, по результатам исследования Национального банка РК, в последнем квартале прошлого года уровень одобрения кредитных заявок был в целом весьма умеренным.

Например, доля одобренных заявок от всех поданных в сегменте беззалоговых потребительских кредитов составила всего 28,6%, по ипотеке — 32%, по залоговым потребительским кредитам — 36,3%. Что же касается бизнес-кредитов, здесь доля одобрения займов для субъектов малого предпринимательства составила 36,5%, для субъектов среднего предпринимательства — 42,9%, и лишь в сегменте крупного предпринимательства показатель достиг 75,6%.

При такой сдержанной стратегии кредитования и эффективной оценке рисков ожидаемо, что портфели банков остаются высококачественными, а активы получают высокие оценки.

Вернёмся к рейтинговым действиям S&P Global Ratings. Какие банки отмечены?

Улучшение прогноза со «Стабильного» на «Позитивный» и повышение рейтинга получили:

- Halyk Bank — рейтинг по национальной шкале повышен с «kzAA» до «kzAA+»; рейтинги подтверждены на уровне «BB+/B»;

- Kaspi Bank — рейтинг по национальной шкале повышен с «kzA+» до «kzAA−»; рейтинги подтверждены на уровне «BB/B»;

- Банк ЦентрКредит — рейтинг по национальной шкале повышен с «kzA−» до «kzA»; рейтинги подтверждены на уровне «BB−/B»;

- ForteBank — рейтинг по национальной шкале повышен с «kzA−» до «kzA»; рейтинги подтверждены на уровне «BB−/B»;

- Нурбанк — рейтинг по национальной шкале повышен с «kzBB−» до «kzBB»; рейтинги подтверждены на уровне «B−/B».