Последствия пандемии расшатывают экономику РК и всего мира второй год подряд. Несмотря на это, финансовый рынок страны — в том числе банковский сектор — демонстрирует устойчивость. Ситуация в банковской сфере Казахстана остаётся стабильной и характеризуется ростом всех основных финансовых показателей.

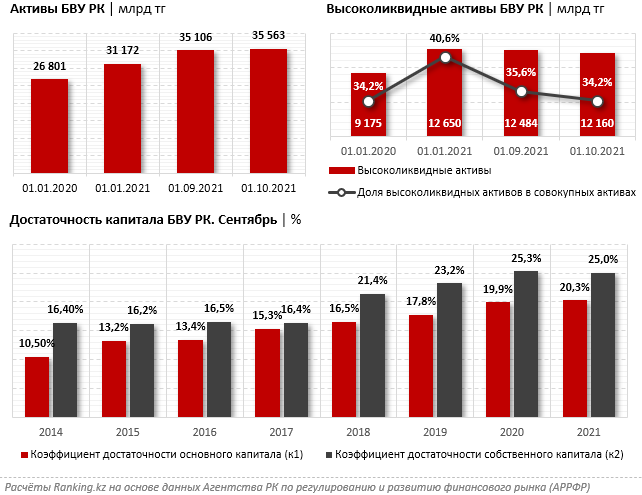

По данным Агентства РК по регулированию и развитию финансового рынка (АРРФР), активы БВУ РК увеличились на 18,9% за год и к 1 октября текущего года составили 35,6 трлн тг. Увеличение произошло в основном за счёт роста ссудного портфеля — плюс 18,2% за год.

Также, по сообщению АРРФР, на текущий момент банки второго уровня имеют существенный запас высоколиквидных активов, составляющий порядка 12,2 трлн тг, или 34,2% от совокупных активов. Такой объём высоколиквидных активов позволяет банкам обслуживать свои обязательства в полном размере без ощутимых проблем.

Помимо этого, БВУ РК имеют достаточный запас собственного капитала, что также отражает финансовую стабильность и способность ответить по своим обязательствам. Так, к 1 октября регуляторный собственный капитал банков составил 5,2 трлн тг — на 13,7% больше, чем в аналогичном периоде предыдущего года. В свою очередь, коэффициенты достаточности капитала также демонстрируют устойчивый рост из года в год. Коэффициент достаточности основного капитала (k1) достиг 20,3%, в то время как пять лет назад показатель составлял всего 13,4%. Коэффициент достаточности собственного капитала (k2) достиг 25,0%, против 16,5% пять лет назад. Текущие показатели существенно превышают установленные законодательством нормативы.

В целом достаточность собственного капитала и объём высоколиквидных активов являются ключевыми индикаторами способности банков принимать качественные кредитные решения. Рост собственного капитала оказывает значительное влияние на финансовую устойчивость БВУ РК и, соответственно, на рост кредитования экономики.

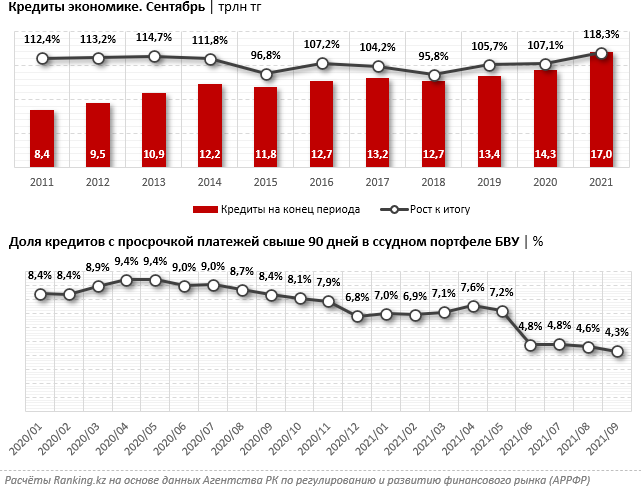

По данным АРРФР, совокупный объём кредитования банками экономики РК по состоянию на 1 октября текущего года составил 17 трлн тг, увеличившись на 18,3% за год. Рост в рассматриваемом периоде является максимальным за последние десять лет.

Рост кредитования, по данным агентства, в основном связан с ускорением темпов роста экономики (до 3,4% по итогам 9 месяцев 2021 года, в сравнении с 3,0% роста за 8 месяцев 2021 года) и активной выдачей кредитов в рамках государственных программ. Так, за сентябрь 2021 года в рамках программ «Экономика простых вещей», «Льготное кредитование» и «ДКБ-2025» было выдано кредитов на 399,6 млрд тг, или 42,8% всех кредитов юридическим лицам, выданных за сентябрь 2021 года. Для сравнения: месяцем ранее объём кредитов, выданных в рамках госпрограмм, составил 190,2 млрд тг.

Заметим: на фоне существенного роста кредитования экономики качество выданных кредитов с каждым годом улучшается. Особенно выделяются рекордные значения текущего года. Так, по сведениям АРРФР, к концу сентября 2021-го доля кредитов с просроченной задолженностью свыше 90 дней в общем объёме кредитного портфеля составила всего 4,3% (или 775,1 млрд тг), уменьшившись за месяц на 30,3 млрд тг, или на 3,8%. Это в разы меньше, чем установленный регулятором норматив в 10%.

Устойчивость и стабильность банковского сектора РК подтверждается и международными рейтинговыми агентствами.

Так, агентство Moody's Investors Service в конце апреля этого года улучшило прогноз по банковской системе Казахстана с «негативного» до «стабильного». Кроме того, директор группы «Финансовые институты» S&P Global Ratings Ирина Велиева во время ежегодной конференции отметила, что операционная эффективность банков в Казахстане, как правило, выше, чем в странах ЕС, передаёт Kapital.kz. Казахстанские банки отличаются способностью генерировать прибыль и более высоким уровнем процентной маржи, даже в сравнении с банками на зрелых развитых рынках.

В международном рейтинговом агентстве отметили: общий уровень операционной эффективности остаётся довольно хорошим, что также в перспективе должно улучшить кредитное качество. Кроме того, прогнозируют, что в ближайшее время уровень риска БВУ РК будет снижаться. Этому будут способствовать два основных фактора. Первый — более низкий уровень отчислений в резервы, которому предшествует улучшение качества активов. Второй фактор связан с завершением этапа «расчистки» банковского сектора, что поможет банкам РК нормально функционировать.