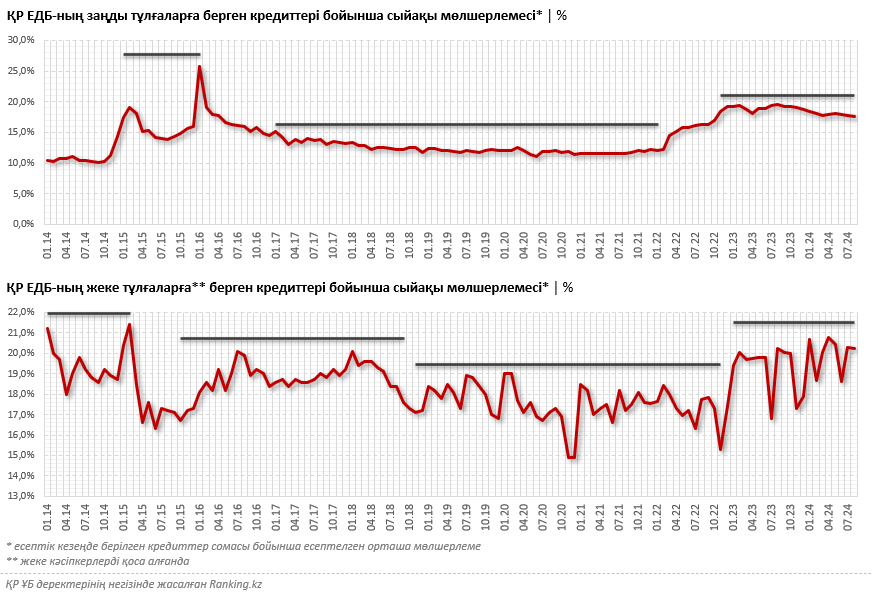

Соңғы екі жыл Қазақстан үшін кредит беру тұрғысынан оңай болмады. Осы уақыт аралығында кредит мөлшерлемесі айтарлықтай өсті. Мәселен, ағымдағы жылдың сегіз айының қорытындысы бойынша жеке тұлғалардың кредиттері бойынша орташа мөлшерлеме 20%-ға жетті, ал 2023 жылы мөлшерлеменің орташа мәні 19,2%-ды, 2022 жылы 17,3%-ды құраған.

Заңды тұлғалардың кредиттері бойынша жағдай ұқсас: ағымдағы жылы — 18%, 2023 жылы сәл жоғары — 19,1%, ал 2022 жылы — 15,7%, 2021 жылы — 11,6%.

Осылайша, соңғы жылдары кредит мөлшерлемесінің айтарлықтай өскенін көруге болады. Мұндай ұқсас мәндер тек 2015-2016 жылдардағы дағдарыс кезеңінде байқалды. Айта кетерлігі, аталған мәндер қаржы реттеушісінің деректер базасы бойынша орташа мән болып табылады, ал ҚР ЕДБ кредиттері бойынша нақты мөлшерлемелер айтарлықтай жоғары.

Неліктен Қазақстанда кредиттер бойынша осындай жоғары мөлшерлемелер қалыптасты және ол халықтың өміріне қалай әсер етеді?

Себептерін анықтайық. Ең басты себебі — ҚР Ұлттық банкі бекітетін жоғары базалық мөлшерлеме. 2022 жылдан бастап Ұлттық банк инфляцияға қарсы күресте оны айтарлықтай көтерді, алайда 2023 жылы инфляция айтарлықтай төмендегеннен кейін реттеуші бұл көрсеткішті бұрынғы деңгейіне қайтаруға асықпай отыр.

Базалық мөлшерлеменің қалай жұмыс істейтінін қарастырайық. Мөлшерлеме төмендегенде, не болады?

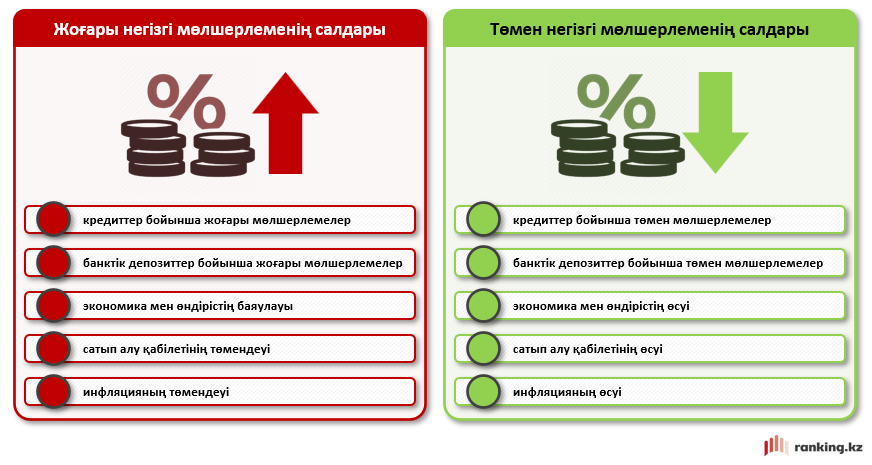

Базалық мөлшерлеме төмендегенде, ақша арзандайды. Сәйкесінше кредиттер де тиімдірек бола түседі, себебі олар бойынша мөлшерлемелер де кемиді. Алайда депозиттік мөлшерлемелер де азаяды. Халық пен бизнес белсенді түрде кредит алады, сатып алу қабілеті жоғарылайды. Осылайша, экономикадағы тұтыну мен сұраныс артады. Бұл экономиканың өсуіне түрткі болады. Ал инфляцияның өсуі мұндай саясатқа теріс әсер етеді: ақша құнсызданады.

Базалық мөлшерлеменің өсуі нені білдіреді?

Базалық мөлшерлеме өскен кезде, ақша нарығының пайыздық мөлшерлемелері артып, қаражат қымбаттайды. Базалық мөлшерлеменің өсуі халықтың сатып алу қабілетіне әсер етеді — ол төмендейді, депозиттер, кредиттер бойынша мөлшерлемелер артады. Яғни, депозиттерге (және халықтың ақша жинауға деген көңіл-күйіне) сұраныс артады, ал кредиттер қымбаттайды. Экономиканың дамуы баяулайды, осы факторлардың аясында инфляция деңгейі төмендейді.

Жағдай бүгінде мынадай: базалық мөлшерлеме өте жоғары деңгейде және ұзақ уақыт бойы өз позициясын ұстап тұр. Салдары:

- тұтынушылық кредиттер бойынша жоғары мөлшерлемелер — халық қарыздары бойынша көп мөлшерде төлем жасауға мәжбүр. Бұл сатып алу белсенділігіне, сондай-ақ өмір сүру деңгейіне кері әсер етеді;

- қымбат ипотека — дәл осындай жоғары базалық мөлшерлеме ипотеканы қымбат әрі қолжетімсіз етеді. Қазақстандағы ипотека мөлшерлемесі әлемдегі ең жоғары мөлшерлемелердің бірі болып саналады;

- бизнестің дамуы — кредит мөлшерлемесінің жоғары болуына байланысты корпоративтік сектор қарыз ала алмайды. Бұл ең алдымен, елдегі шағын және орта бизнеске кері әсерін тигізеді. Біз осыған дейін де жоғары мөлшерлемеге байланысты бизнестің өз дамуына уақтылы инвестиция жасай алмайтынын жазған болатынбыз.

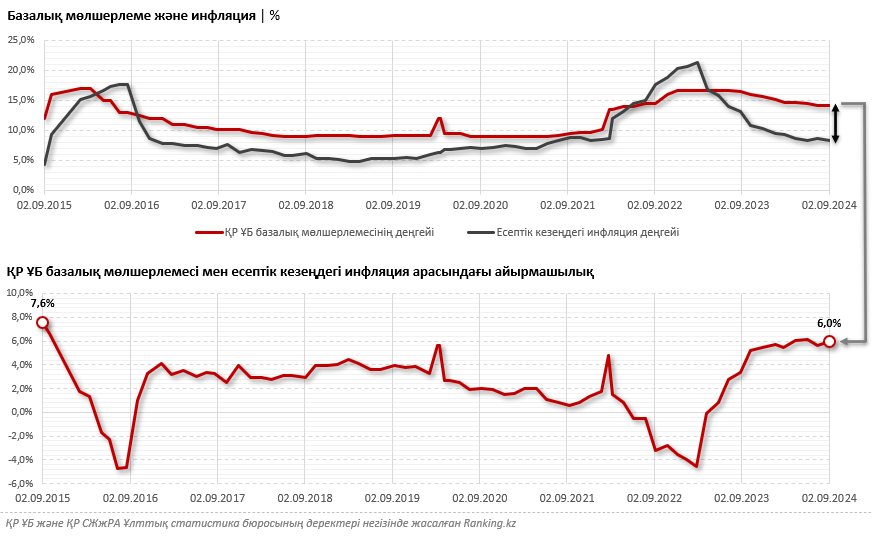

Бүгінгі таңда базалық мөлшерлеменің мөлшері қаншалықты ақылға қонымды? Жоғарыда атап өткеніміздей, 2022 жылы инфляция өскен кезде, ҚР Ұлттық банкі қысқа мерзім ішінде базалық мөлшерлемені рекордтық мөлшерде көтере бастады. 2022 жылдың соңына қарай базалық мөлшерлеме соңғы жылдармен салыстырғанда, максималды 16,8%-ға дейін өсті және бұл мән 2023 жылдың шілдесіне дейін сақталды, ал инфляция деңгейі айтарлықтай төмендеді. Яғни, 2022 жылдың соңынан 2023 жылдың шілдесіне дейін базалық мөлшерлеме рекордтық 16,8% деңгейінде болды, ал инфляция 20,3%-дан 14%-ға дейін төмендеді және төмендеуін тоқтатпады. Толығырақ төменде берілген инфографикадан көруге болады.

Осыдан кейін, 2023 жылдың тамызынан бастап Ұлттық банк мөлшерлемені біртіндеп төмендете бастады, алайда, өте төмен қарқынмен. Нәтижесінде қазіргі таңда базалық мөлшерлеме 14,3%-ды құрайды, ал инфляция деңгейі болса, небәрі 8,3%-ға тең.

Жоғарыда келтірілген мәліметтерден байқағанымыз, базалық мөлшерлеме өте жоғары. Неге?

Біріншіден, базалық мөлшерлеме инфляция траекториясы бойынша төмендетілмеді.

Екіншіден, егер базалық мөлшерлеме мен инфляция арасындағы айырмашылықты қарастыратын болсақ, 2024 жылы ол максималды 5,5%–6%-ды құрайды, мұндай жағдай 2015 жылдан бері болмады. 2015 жылы бұл қысқа мерзімді серпіліс болса, ал ағымдағы жылы көрсеткіш әлі де жоғары деңгейде қалып отыр.

Үшіншіден, Ұлттық банк экономиканың, халықтың, бизнестің қажеттіліктерін түсінгені жөн: мөлшерлемені төмендету арқылы тұрғын үйге қолжетімділік деңгейін арттыру керек, шағын және орта бизнесті қолжетімді қарыз қаражатымен қолдау қажет, елдегі инвестициялық белсенділікті арттырып, экономиканың дамуына ықпал етуі тиіс.

Осындай мән-жайды көре келе неліктен ҚР Ұлттық банкі базалық мөлшерлемені төмендетуге асықпай отыр? Сұрақ ашық күйінде тұр.