Қоғамда Қазақстан халқы кредитке белшесінен батты деген пікір бар, бірақ бұл пікір шындыққа жанаспайды. Біз қазіргі жағдайға толық талдау жасап, елде не болып жатқанын анықтауды жөн көрдік.

2024 жылғы 1 қазандағы жағдай бойынша халықтың тұтынушылық кредиттерінің көлемі (ипотекалық кредитті есептемегенде) 12,9 трлн теңгені немесе ҚР банк секторының жалпы несие портфелінің 38%-ын құрады. Бұл сомаға кепілді және кепілсіз кредиттер де кіреді. Егер кепілсіз тұтынушылық кредиттерді қарастырсақ, олардың үлесі бәрінен де аз.

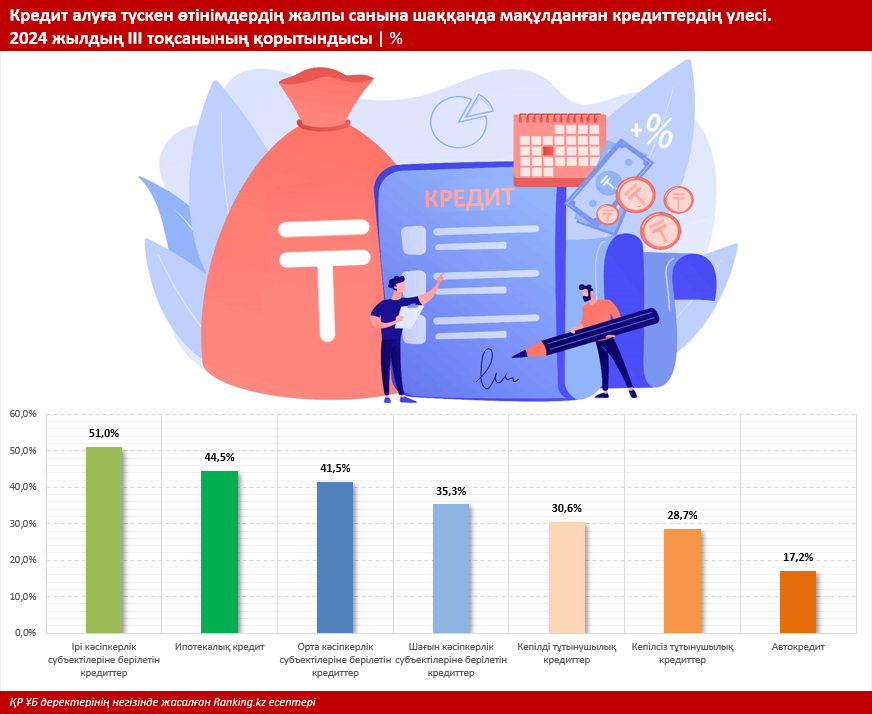

Кредит барлығына дерлік беріледі ме? Кредит беруден бас тартатын жағдайлар да болады. Қазақстанда халыққа қарыз беру процестері жыл сайын қатаңдатылуда, ал мақұлдау деңгейі өте төмен, әсіресе, кепілсіз тұтынушылық кредиттер бойынша. Мәселен, ағымдағы жылдың үшінші тоқсанында ҚР ЕДБ бойынша кредиттеу объектілері тұрғысынан өтінімдердің жалпы санына шаққанда мақұлданған кредиттердің үлесі мынадай:

- ірі кәсіпкерлік субъектілеріне берілетін кредиттер — 51%;

- ипотекалық кредит — 44,5%;

- орта кәсіпкерлік субъектілеріне берілетін кредиттер — 41,5%;

- шағын кәсіпкерлік субъектілеріне берілетін кредиттер — 35,3%;

- кепілді тұтынушылық кредиттер — 30,6%;

- кепілсіз тұтынушылық кредиттер — 28,7%;

- автокредит — 17,2%.

Демек, кредиттің басқа түрлерімен салыстырғанда, кепілсіз тұтынушылық кредиттерді мақұлдау деңгейі өте төмен. Өтінімдердің 70%-дан астамы мақұлданбайды.

Кредиттердің қазақстандықтардың қалтасына қаншалықты салмақ түсіретінін қарастырайық. Айтарлықтай ауыр салмақ түсірмейді. ҚР СЖжРА Ұлттық статистика бюросының деректеріне сәйкес шығыстардың жалпы сомасына шаққанда қазақстандықтардың кредит пен борышты өтеуге жұмсалатын шығыстарының үлесі бар болғаны 6,9%-ды құрайды. Мысалы, тамақтануға отбасылық бюджеттің жартысынан жуығы жұмсалады екен.

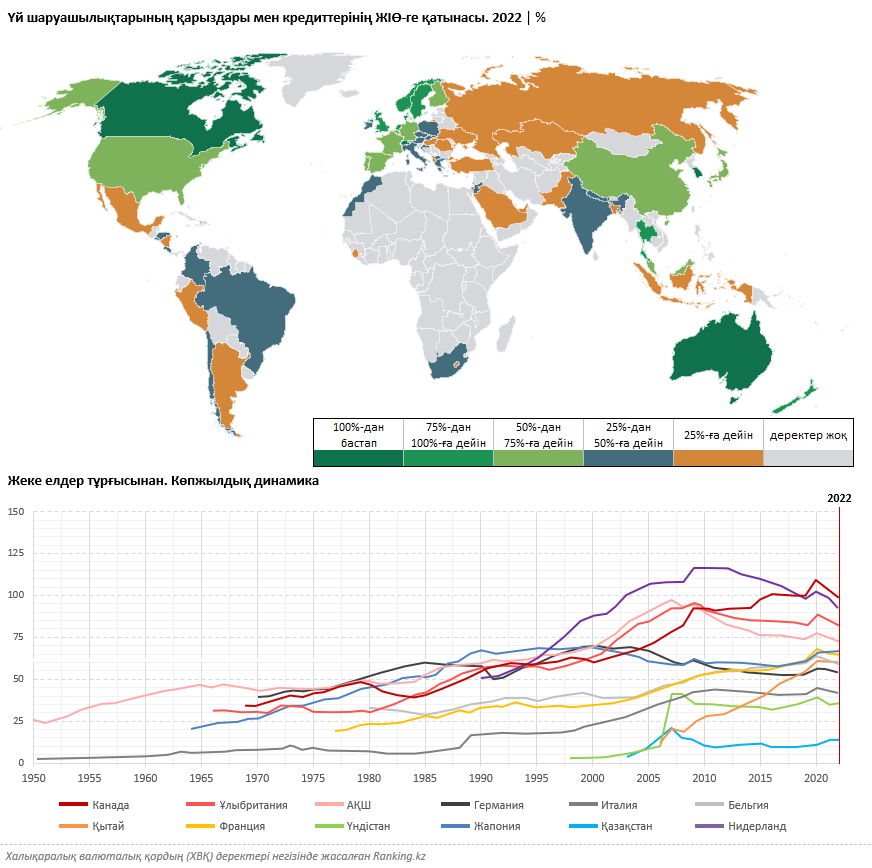

Талдауымыз осымен бітпейді. Енді біз басқа елдермен салыстырғандағы қарыз жүктемесінің деңгейін анықтайық. Ол үшін тағы бір көрсеткіш — үй шаруашылықтарының қарыздары мен кредиттерінің ЖІӨ-ге қатынасын қарастырайық. Бұл индикатор халықтың экономика ауқымындағы борыштық жүктемесінің деңгейін көрсетеді. Мәселен, Халықаралық валюта қорының жаңа деректері бойынша (ағымдағы жылы жарияланған, толық 2022 жыл ескеріледі), Қазақстандағы үй шаруашылықтарының қарыздары мен кредиттерінің ЖІӨ-ге қатынасы небәрі 13,65%-ға тең. Мысалы, көрші Ресейде бұл көрсеткіш 21,1%-ды құрады, ҚР-мен салыстырғанда, 7 п. т. артық. Ал Қытайда үй шаруашылықтарының қарыз жүктемесінің деңгейі 64,5%-ға жетті.

Еуропа мен Америка елдерінде, оның ішінде дамыған елдерде аталған көрсеткіш өте жоғары. Мысалы, үй шаруашылықтарының қарыздары мен кредиттерінің ЖІӨ-ге қатынасы Канадада 102%-ға, Швейцарияда 128,3%-ға, АҚШ-та 74,44%-ға, Ұлыбританияда 83,2%-ға, Швецияда 88,2%-ға, Норвегияда 77%-ға, Францияда 66,15%-ға жетті.

Ал жекелеген дамушы елдерде көрсеткіштер мынадай: Бразилияда 34,6%-ға, Чилиде 46,5%-ға, Үндістанда 35,6%-ға, ОАР-да 34,2%-ға тең.

Бұл нені білдіреді? Біріншіден, Қазақстанда борыштық жүктеме деңгейі, яғни, кредит қарызының деңгейі жоғары емес, көптеген мемлекеттерге қарағанда, бірнеше есе төмен. Екіншіден, қарыз жүктемесінің жоғары деңгейі елдің қарызға батып бара жатқанын және жағдайдың нашар екенін білдірмейді. Көріп отырғанымыздай, барлық дамыған мемлекеттерде көрсеткіштер жоғары, себебі бұл елдерде кредиттік өнімдер нарықтық экономиканың негізі болып табылады және негізгі төлем құралы ретінде қолданылады.

Тағы бір жәйт: Халықаралық валюта қорының деректеріне сүйенсек, үй шаруашылықтарының қарыздары мен кредиттерінің ЖІӨ-ге қатынасы жылдан жылға өсіп келеді, бұл қалыпты әлемдік тренд болып саналады. Ал Қазақстанда динамика бірқалыпты және жоғары өсімді көрсетпейді, ұзақ мерзімді динамикада, тіпті, құлдырау байқалады.

Енді Қазақстан халқына кредит беру нарығын толығырақ қарастырайық. Мемлекеттік кредиттік бюроның (МКБ) деректеріне сүйенсек, 2024 жылғы 1 қазандағы жағдай бойынша Қазақстанда банктердің, МҚҰ-ның, коллекторлық және басқа да компаниялардың 8,6 миллионнан астам қарыз алушысы бар. Бұл көп те емес, аз да емес. Егер қарыз алушылардың санын қарыз сомасы тұрғысынан қарастыратын болсақ, қызықты көрініс пайда болады.

Жалпы берешектің 84%-дан астамы 1 млн теңгеден асатын қарыздар, бұл барлық қарыз алушылардың шамамен 39%-ы. Ал егер бұдан да ірі көлемдегі қарыздарды қарастыратын болсақ, барлық қарыздың 65%-ы 2 млн теңгеден басталатын қарыздар, мұндай көлемде қарыз алушылар тек 20%-ды құрайды. Демек, берешектің негізгі сомасы — ірі кредиттер, мұндай қарызды барлық банктер бере бермейді және барлығы бірдей ала алмайды, тек табысы жоғары, қаржылық тұрақты қарыз алушыларға беріледі.

Ал 5,3 млн қарыз алушы (немесе жалпы санының 60%-ы) 1 млн теңгеге дейінгі сомаға кредиттер алған, бұл нарықтағы кредиттердің жалпы көлемінің тек 15,8%-ын құрайды. Оның ішінде 1,1 млн адам 100 мың теңгеден аз, 1,5 млн адам 100 мыңнан 300 мың теңгеге дейін, 1 млн адам 300 мыңнан 500 мың теңгеге дейін, 1,6 млн адам 500 мыңнан 1 млн теңгеге дейін кредит ресімдеген. Мұндай кредиттер бойынша орташа берешек 50 мыңнан 729 мың теңгеге дейін өзгеріп отырады. Толығырақ төменде берілген ақпараттық кестеден көруге болады.

Демек, Қазақстандағы қарыз алушылардың көпшілігінің берешегінің көлемі аз және бұл Қазақстанда кредит халықтың қалтасына аса ауыр салмақ түсірмейтінін растайды. Негізгі қарыз — ірі көлемдегі қарыздар, ал мұндай қарыздар табысы жоғары әрі тұрақты тұлғаларға ғана беріледі, яғни, табысы жоғары жандар үшін мұндай қарыздар аса ауыртпашылық тудырмайды.

Әр түрлі дереккөздерден алынған көптеген көрсеткіштерді саралай келе, Қазақстан халқының борыштық жүктемесінің деңгейін өте төмен деп айтуға болады және азаматтардың қаржылық тұрақтылығына ешқандай қауіп төндірмейді.