Про казахстанские банки мы пишем регулярно. А как дела у ближайших соседей? Сегодня посмотрим, как себя чувствует банковский сектор Узбекистана.

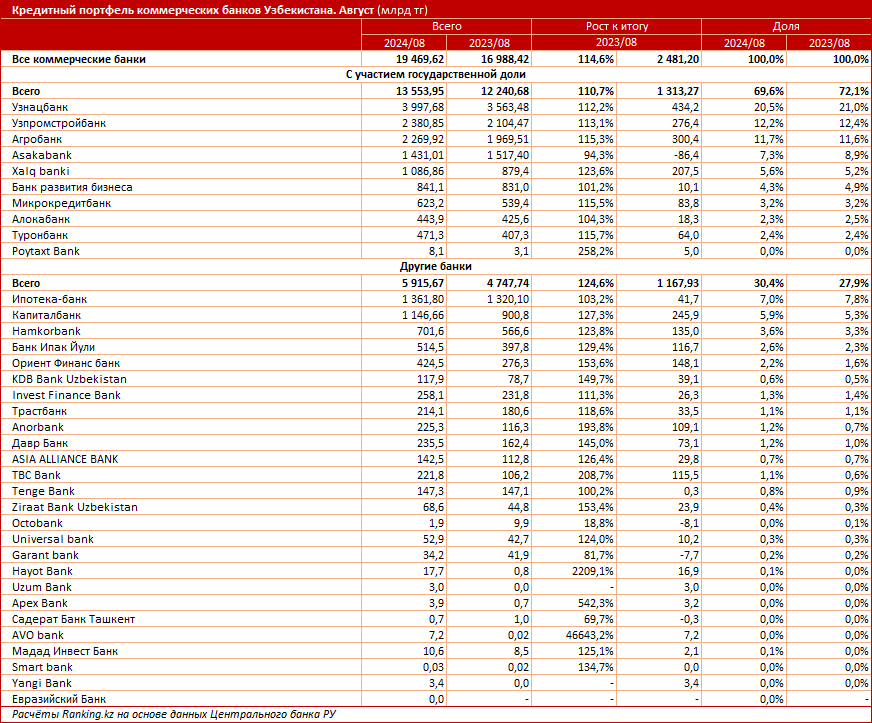

Кредитный портфель коммерческих банков Узбекистана на конец августа текущего года достиг 509,7 трлн сумов (19,5 трлн тг*) — на 14,6% больше, чем годом ранее. Из них объём проблемных кредитов составил 822,5 млрд в тенговом эквиваленте — на 24,7% больше, чем в августе прошлого года. Доля NPL от ссудного портфеля БВУ РУ за год выросла с 3,9% до 4,2%.

Для сравнения: кредитный портфель банков второго уровня РК достиг 33 трлн тг, что означает рост за год на 23%. На рынке Казахстана работает 21 банк, в то время как в Узбекистане их насчитывается 36.

В кредитном портфеле БВУ РУ преобладают кредиты, выданные юридическим лицам: 67,3% против 32,7%, выданных физическим лицам, или 13,1 трлн тг против 6,4 трлн тг. Стоит отметить, что доля кредитов, выданных физическим лицам, растёт: годом ранее она составляла 30,2%, а в августе 2020 года — лишь 19,6%. В Казахстане портфель распределён иначе: на долю кредитов, выданных физическим лицам, приходится 58%, а удельный вес кредитов юрлицам соответственно составляет 42%.

На кредитном рынке Узбекистана лидируют банки с государственным участием. Совокупный объём кредитов таких банков на конец августа текущего года составил 13,6 трлн тг, что означает рост за год на 10,7%. Всего таких банков насчитывается 10, и самый большой объём кредитного портфеля демонстрирует Узнацбанк: почти 4 трлн тг. Следом идут Узпромстройбанк и Агробанк с объёмами займов в 2,4 трлн тг и 2,3 трлн тг соответственно.

Остальные банки имеют совокупный портфель кредитов на сумму 5,9 трлн тг. Среди них наибольшие объёмы наблюдаются у Ипотека-банка (1,4 трлн тг), Капиталбанка (1,1 трлн тг) и Hamkorbank (701,6 млрд тг).

* здесь и далее показатели пересчитаны согласно официальному курсу Национального банка РК на 1 сентября 2024 года